中国大输液龙头“科伦药业”最新披露,2022年收入189.13亿元同比增长9.46%,而净利润17.09亿元增长54.98%,扣非净利润16.46亿元增长58.60%。很显然,这家公司在决策者刘革新带领下,迈上了高质量发展阶段。 创始人及最高决策人刘革新对科伦药业的历史发展评论称:“经过多轮迭代,科伦的传统产业已经具备广阔的战略纵深和强大的系统能力。”与这个评论所对应的是三个战略升维:1996年创业初期的“成本领先,市场驱动”;2006年的“两个转变”,即“从创业经营向规模经营转变,从财富使命向组织传承转变”;近年的“三发驱动、创新增长”。 树繁必叶茂。 经过十二年的深层次创新和深层次重构,发展成果在2022年得到充分体现,这表现于:资本战略结构上“一拆为三”独立发展,即科伦药业、川宁生物、科伦博泰,从一个方向发展为三个方向;与默沙东达成生物大分子肿瘤项目A和生物大分子肿瘤项目B商业授权合作,总交易金额近118亿美元,拉开全球化之始;川宁生物分拆上市、科伦博泰引入IDG、默沙东等战略投资人并分拆上市,以此形成全新格局的融资生态及资本生态。 由此构成了全新的科伦体系。这是判研科伦药业企业价值的基本逻辑和其可持续发展的内在因素。 战略之变:三个关键阶段的战略升维与第二、第三增长曲线 大输液是科伦的基本盘,抗生素是科伦发展盘,创新药是科伦国际盘。分别诞生于2002年、2011年和2016年。 2010年上市后,科伦药业借助资本力量,完成多项并购而高速发展。2010年至2012年,收入从40.26亿元到58.85亿元增长46.17%,净利润从6.61亿元到10.88亿元增长64.60%。 虽无近忧,必有远虑。 就在企业高速发展之时,刘革新决定使用16.44亿元超募资金在新疆伊犁建设“万吨抗生素中间体项目”,推进非输液类产品发展,形成战略上的“双轮驱动”。这是具有极大风险的决策,事实也充分证明了这个项目的巨大难度,它历经了长达十年的煎熬,才最终获得成功。 不过,事实证明了刘革新的前瞻性预判。果然在一年之后的2013年连续三年企业成长性和盈利能力双双放缓,2013年到2015年,收入增速为16.07%、17.45%、-3.24%,净利润增速-0.74%、-7.19%、-35.60%。以非输液类产业作为“第二增长曲线”,势在必行。 十年之后,当初科伦药业冒巨大风险投资的川宁生物已经成为全球最大抗生素中间体及原料药供应商,而且已独成一业、自成一体在2022年成为科伦旗下第一家分拆上市的子公司,并以净利润4.20亿元承载起了科伦药业第二增长曲线的战略使命。 战略思维决定着企业的长远、持续发展,战略思维决定了基业的长度、深度及广度。 事实上,这家善于思考的企业,也在时刻洞察、预判趋势而规划发展和竞争策略,因而精准抓住了一系列历史机遇——一是1996年低成本、低风险、低行业门槛的创业机遇;二是2000年关闭医院输液制剂室的市场机遇;三是2003年“非典”倒逼输液产品升级换代的机遇;四是2008年全球金融危机导致抗生素行业大洗牌的机遇;五是2013年无菌药品生产企业强制通过新版GMP认证的机遇; 六是“以仿制推动创新,以创新驱动未来”的研发战略布局,积极响应并参与国家和地方组织的药品带量采购和国家医保谈判。 企业格局和远见取决于企业最高决策人的格局和远见。刘革新曾对他的管理团队表示:“科伦已经摘取了大容量注射剂和抗生素中间体两项全球冠军的桂冠,而冠军的基因是可以遗传的。”  战略变化必然带来的组织体系及营销体系深刻变化。科伦营销体系第一阶段是最早以代理方式在各个省区进行输液类以及一些简单抗生素领域的销售,这是科伦创业初期的1.0版本。 大概十余年前,又从大包制变为费用制,可以让公司在省区的经营质量上再升一级,是2.0版本。2021年又开始全面推行科伦的3.0版本——成立“营销中心”。 科伦药业通过临床端口对药品属性进行分工,成立OTC和数字营销部,整合为大零售事业部。同时在营销中心内部,还有一些配套的部门,统筹、协同、服务于多元化、多渠道、多模式产品运行,以此承接科伦创新产品并进行矩阵式推进。 刘革新对科伦药业每一个发展阶段都有清晰战略。1996年创业初期发展战略是 “成本领先,市场驱动”;2012年企业成立十周年之际,前瞻性地提出了“两个转变”的发展战略,即“从创业经营向规模经营转变,从财富使命向组织传承转变”;2010年上市之后又制定了“三发驱动、创新增长”发展战略。 第一台发动机是通过持续的产业升级和品种结构调整,保持科伦在输液领域的领先地位;第二台发动机是通过对优质自然资源的创新性开发利用,构建从中间体、原料药到制剂的抗生素竞争优势;第三台发动机是通过研发体系的建设和多元化的技术创新,积累企业基业长青的终极驱动力量。 科伦博泰起始于“科伦研究院”,经过多年积累后,2016年从内部孵化破茧而出,科伦全面加速创新药物研发。这家已经伫立世界创新药潮头的公司目前研发的创新药项目多达33项,2022年向全球制药龙头“默沙东”提供了2个创新药授权产品,且获得这家巨头制药118亿美元的订单合同。 不仅如此,它还同时得到默沙东极为罕见地认同,成为了科伦博泰第二大股东。目前科伦博泰已启动在香港联交所的上市程序。 科伦博泰正在成为科伦的第三增长曲线,“大输液+抗生素+药物研发”三发驱动的业务格局,正深刻改变科伦药业发展结构和价值体系的内涵。 创新之变:“四个转变”沉积的十年厚积薄发之功 市场的优胜法则告诉我们,“因为企业价值变了,所以它的价格才变了。”2022年1月,科伦药业股价从18.31元上涨到当前30.52元,涨幅66.68%。而同期沪深300指数下跌-17.17%。科伦药业企业价值获得市场极大认同。认同的背后,是来自于对科伦药业的一个底层逻辑的认知:创新正在成为科伦基本面核心要素。 这个认同包涵着几层改变与多个事实形成的价值共振。 ——公司正在从传统型企业转变为创新型发展企业。 “传统公司”这顶大帽子,科伦药业已经戴了很多年。这并非是说科伦药业投入研发不够,但它在生物医药领域,较少与疫苗、肿瘤、基因工程、合成生物这些前沿性技术沾边。 目前已启动了面向国内外市场的400余项药物研究,其中包括380项具有集群、难度、特色和成本优势的仿制药和改良创新药、33项创新药(含创新小分子药物9项,生物大分子药物 24 项)。 仿制及一致性评价陆续启动了380项产品的研究,2017年至2023年3月31日实现了136项产品的获批,耗时10年进一步夯实了在中国输液市场的行业领先地位,建立起了在肠外营养、细菌感染及体液平衡等疾病领域的核心优势产品集群,并开始逐步强化麻醉镇痛、生殖健康、糖尿病、造影等疾病领域。 在输液类领域不断深入和扩展、川宁在生物发酵产业化及以合成生物研究为核心、博泰在创新小分子及大分子药突破,整体形成了科伦药业从传统型制药企业向创新型企业发展。 科伦被评定为国家高新技术企业、国家创新型企业、国家首批技术创新示范企业。此外,公司被国家工信部认定为工业品牌培育示范企业、国家级信息化和工业化深度融合示范企业、两化融合管理体系贯标示范企业、全国工业企业质量标杆。科伦药业、安岳分公司、川宁生物及湖南科伦4家企业入选工信部绿色制造体系建设示范绿色工厂。 ——公司产业从单一型转变为复合型的第一、第二、第三增长曲线共生模式。 较长时间以来,科伦的产业集中于输液类产品,虽作为此类别冠军公司,但在高强度竞争中产业单一劣势,仍难实现高速、高质增长。 “大输液+抗生素+创新药”的三发驱动,产业层次递进升维,产品结构极大丰富,三个主体三个方向,聚合为“大科伦体系”。 2022年科伦拥有616个品种共979种规格的医药产品,其中有130个品种共294 种规格的输液产品、408个品种共605种规格的其它剂型医药产品、78个品种共 80种规格的原料药,以及2个品种共2种规格的药用辅料,13 个品种的抗生素中间体,6个品种共13种规格的医用器械。 2022年第七批及2023年第八批国家集采,科伦共计18项产品中标,中标数量位居全国前列;截至第八批国家集采,科伦累计43个品种中标,科伦已成为国家集采头部供应商。 在2022年收入结构中,输液类占比从2021年56.72%下降到49.97%,非输液类从41.21%增长到43.75%,创新研发项目从0.09%上升到3.97%。 还有一个重要事实是,川宁生物及其子公司实现营业收入38.21亿元,同比增长18.21%,净利润4.12亿元,同比增长269.58%。这为科伦的复合型发展提供了一个收入源与利润源。  ——公司发展质量从以量取胜转变为以“质+量取胜”的双向驱动期。 2022年是科伦药业高质量发展的重要转折点。收入189.13亿元同比增长9.46%,而净利润17.09亿元增长54.98%,扣非净利润16.46亿元增长58.60%。 9.46%、54.98%、58.60%。这三个数据的结果是,扣非净利润增长率大于归母净利润增长率,归母净利润增长率大于收入增长率。 这仅仅是起始之年。草蛇灰线,伏脉千里。 随着科伦在合成生物和创新药研发项目进一步拓展,公司“质+量模式”将进一步体现出来。 截止2023年3月,科伦子公司科伦博泰的创新研发管线共有33个项目——创新小分子药物9项,生物大分子药物24项。这些研发项目以肿瘤为主,同时布局了自身免疫、炎症和代谢等疾病领域,形成了疾病集群和产品迭代优势,主要推动14项创新临床项目,同时开发5项创新临床前阶段项目和14项药物发现阶段项目。 特别要关注进入临床三期的A167鼻咽癌、SKB264-TNBC和A166乳腺癌三个研发产品,它们将在未来的“大科伦体系”高质量发展模式中起重要的先头部队作用。 ——公司发展路径从区域市场向全球市场扩张。 多年来一直在中国区域市场体现产业价值的科伦药业,在2022年获得全球市场的巨大认同,深刻改变了它的竞争优势和市场价值。 显著性事实是制药行业全球最顶流的默沙东与科伦合作,已经成为中国医药产品研发的标志和典范。默沙东2022年销售收入592.83亿美元,它在疫苗方向地位卓著,拥有HPV、五价轮状等全球首屈一指重大产品;它在重要药物研发拥有绝对领先优势。这家公司的使命是“为提高全球人类及动物的健康水平做出积极贡献。致力于成为全世界最优秀的制药公司,为未来提供领先创新的解决方案。” 它在2022年1月1日—2023年3月31日,三次向科伦伸出橄榄技,双方完成3次,至多9个ADC项目与MSD的授权合作。 包括:许可 SKB264/MK2870(TROP-2 ADC)在中国以外(中国包括中国大陆,香港、澳门和台湾)区域的研发、生产与商业化;许可另一临床早期项目 SKB315(CLDN18.2 ADC),在全球范围内进行研发、生产与商业化;许可创新管线中至多七种不同在研临床前ADC候选药物项目,以全球独占许可或独占许可选择权形式在全球范围内或在中国大陆、香港和澳门以外地区进行研究、开发、生产制造与商业化。 在过去的一年,这家全球第一制药公司对科伦博泰支付了7.3亿元有偿独家许可费用,这也增加科伦药业归属于母公司净利润3亿元,而它的合同金额高达118亿美元。该交易创下中国创新药对外授权纪录,不但在中国医药行业国际授权交易史上排名第一,而且荣登全球制药行业授权交易合作2022年TOP 1。 之后,默沙东更是投资成为了科伦博泰第二大股东,持股6.95%。 对于当前的科伦,实则源于其静水流深式十年之功的沉积和厚积薄发。这是刘革新久久为功一贯的战略定力写照,他表示:“科伦不同凡响的地方在于,我们只会做一件事情:就是把决定要做的事情做好。” 资本之变:发展道路、企业价值认同下的生态与通道 科伦药业在2022年一个重要的本质变化,就是摆脱了一直以来单一依靠“科伦药业”融资主体的投资发展模式。即,川宁生物分拆上市、科伦博泰引入战略投资人且分拆启动香港联交所上市程序。这一方面解决了科伦药业过重的融资负担,另一方面通过市场有效资源配置和融资功能使企业更良性发展。 在此之前十余年,科伦体系皆以“科伦药业”为主体的三条战线原则发展,科伦资本开支压力沉重。从科伦药业2010年上市至2021年,除首发融资50.02亿元外,再也没获得直接融资。期间的2019年公司计划以配股方式融资20亿元,也途中夭折。且在12年历史中分红12次分红额42.10亿元。 科伦药业在求新求变,以及在实施“三发驱动、创新增长”战略过程中,道路坎坷,数次处于险境,川宁中间体项目十年投入超八十亿元,研发投入103亿元。科伦药业资本压力显而易见。 川宁生物和科伦博泰这两个分拆上市的发展路径,是刘革新的核心商业思维——以科伦药业母体作为驱动器——扶上马、送一程、独立发展,既追求稳健又保证独立性,即保证主体控股又追求长期践行的“治理结构、产业独立、股东利益最大化”的策略。 1,十年磨一剑的川宁生物是如何成功的? 客观评判,川宁历时十二年成为全球中间体原料药、抗生素最大供应商称得上商业奇迹。而更重要的,其不仅从产业端独木成林,而且以跨越式增长从科伦分拆成为了公众公司。 这家远在新疆伊犁的公司2022年12月成功上市,预募资金6亿元而实际募资11.14亿元。也不仅解决了“抗生素中间体+合成生物”发展目标的资本开支,另一方面科伦在持续投入数年后终于获得了回报。  这是科伦药业2019年至2021年分别控股川宁生物100%、88.49%、80.49%获得的权益回报:2019年9138万元、2020年18961万元、2021年8962万元。 川宁生物始于2010年即科伦药业上市之年。次年,刘革新决定将科伦药业超募的16.44亿元投入“万吨抗生素中间体项目”建设,他的目的是推进非输液类产品发展,形成战略上的“双轮驱动”。 刘革新复盘称,川宁项目曾经备受争议,形象地讲,科伦当时处于“双限的险境”,临床限制使用输液、限制使用抗生素,科伦为何还要孤军犯险呢?现在回过头来看,如果十二年以前,我们畏缩了,取消“昆仑行动”,后果将会怎么样?他分析道:“按照惯性思维,我们一定会在仿制药和创新药方面投资。” 起始之难,难在“不确定性”。刘革新的商业思维确有过人之处:“没有确定性就创造确定性。”这是他解决问题的基本逻辑。川宁的底层逻辑是通过“资源的连续整合,创造成本的绝对优势。” “我早就料定内地所有重要生产资源都将逐渐耗竭,我们必须早早地来到中国最后的自然资源储备之地——新疆伊犁,这个价值判断是难以用金钱来衡量的。” 逻辑确定了,另一个问题就是“钱”。 据川宁生物官网介绍目前为止已经相继投入近100亿元,固定资产70亿。 科伦对川宁一直输血式培育,直至分拆上市。记录显示,2018-2020年期末,川宁生物与科伦药业拆借资金的余额分别为45.09亿元、43.73亿元、0。即使分拆后的2021年,科伦亦倾力相助为川宁提供5笔5.10亿元融资担保,  在刘革新的强大决心之下,川宁历经十二年,终于一举解决了抗生素产业链的源头性问题,彻底攻克了困扰行业多年的三废治理难题,成为国内在重大医药产品类别上拥有全球话语权的头部企业,形成菌种选育、生物发酵、分离纯化及酶技术应用、抗生素菌渣处理利用技术创新四大技术平台。 犹为值得一提的是,川宁生物的三条500m3发酵罐产线,这已是目前全球已知的最大抗生素发酵罐。 川宁生物碰到的第三个难题是“环保”,包括废水、尾气、菌渣这三废如何处理。总经理邓旭衡在接受《第一财经日报》记者采访时透露,公司先后引进了国内五大环保机构,在川宁现场进行各种各样的实验,最终探索出一条适合于川宁的环保路径。但代价是环保投入从原本5亿预算,最终投了接近25亿。 这个艰难的过程仍然是来自于母公司科伦药业对川宁的巨大支持。邓旭衡称:“川宁最终在水、气、渣这三大废弃物的处理工艺都处于世界领先水平,在行业内更是绝对领先的,未来20年甚至30年,川宁的环保都不会落后。”川宁80%的生产废水都已经回用,尾气治理工艺还获得了新疆维吾尔自治区科技进步一等奖。 川宁生物在成为抗生素中间体中国头部企业之后,公司随即把目标又瞄向了另一个方向——合成生物学领域——以其控制的“上海锐康生物”,打造合成生物学CDMO产业平台,立志成长为具有全球专业视野和行业竞争力的合成生物学头部企业。这亦成为刘革新为川宁生物规划的“双轮驱动”。 川宁生物上市的募集资金,其中最大一项投资便是4亿元投向“上海研究院”。这个研究院方向是打造两大技术平台:合成生物学技术平台、酶催化技术平台。产品围绕保健品原料、生物农药、高附加值天然产物、高端化妆品原料、生物可降解材料等领域的上游菌种和中试生 产工艺的研发。 据称,川宁在合成生物学领域自主研发的红没药醇(油溶性)产品发酵水平已接近15g/L,公司已成功完成红没药醇(油溶性)中试验证及约3000公斤/月级别规模的试生产。 |

/1

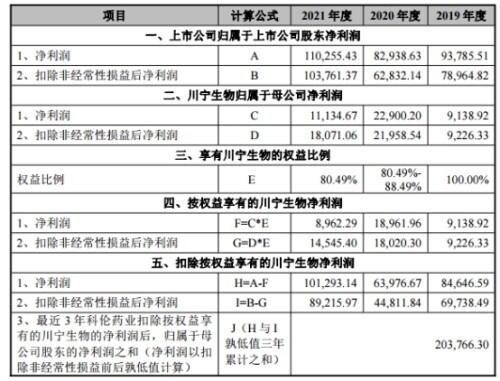

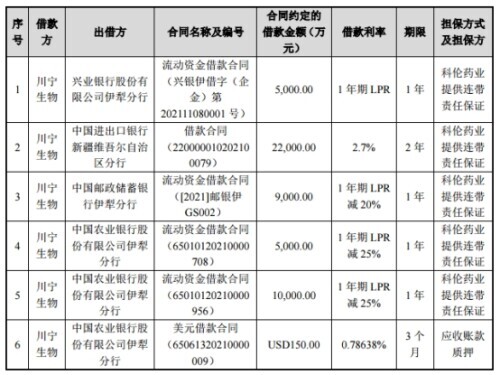

/1